Jakarta, swaratimor.co.id – Rapat Dewan Komisioner Bulanan Otoritas Jasa Keuangan (OJK) pada 24 Desember 2025 lalu menilai stabilitas Sektor Jasa Keuangan tetap terjaga.

Dalam siaran pers yang dibagikan Humas OJK NTT kepada media di Kupang disebutkan, rilis data perekonomian global secara umum menunjukkan perbaikan, meskipun kinerja ekonomi Tiongkok masih berada di bawah ekspektasi. Aktivitas manufaktur global tetap berada di zona ekspansi meskipun lajunya mengalami moderasi, sejalan dengan menurunnya kepercayaan konsumen global. Untuk tahun 2026, lembaga multilateral memperkirakan pertumbuhan ekonomi global masih akan berlanjut melandai dan berada di bawah rata-rata pertumbuhan pra-pandemi, seiring meningkatnya risiko fiskal di sejumlah negara utama.

Di Amerika Serikat, perekonomian menunjukkan kinerja yang relatif solid. Produk Domestik Bruto (PDB) kuartal III 2025 tumbuh sebesar 4,3 persen (saar), lebih tinggi dibandingkan kuartal sebelumnya dan di atas konsensus pasar, didorong oleh konsumsi rumah tangga, penurunan impor, serta peningkatan investasi terkait kecerdasan buatan. Di sisi lain, pasar tenaga kerja mulai menunjukkan tanda moderasi serta inflasi November 2025 yang turun ke 2,7 persen dan inflasi inti turun ke 2,6 persen (Oktober 2025: 3,0 persen).

Sementara itu, di Tiongkok perlambatan ekonomi masih berlanjut dengan konsumsi rumah tangga masih tertahan. Dari sisi penawaran, PMI manufaktur kembali ke zona kontraksi, dan tekanan di sektor properti masih berlangsung.

Perkembangan ini mendorong sejumlah bank sentral kembali menempuh kebijakan akomodatif. The Federal Reserve memangkas Federal Funds Rate (FFR) sebesar 25 bps pada pertemuan di Desember 2025 dan Bank of England (BoE) juga kembali memangkas suku bunga acuan sebesar 25 basis poin menjadi 3,75 persen, yang merupakan pemangkasan keempat sepanjang 2025. Namun, Bank of Japan menaikkan suku bunga kebijakan ke level tertinggi dalam tiga dekade terakhir didorong oleh tekanan inflasi yang relatif persisten di Jepang.

Perbedaan arah kebijakan ini turut memengaruhi dinamika pasar keuangan global. Pasar saham global secara umum bergerak menguat merespon pemangkasan FFR, meskipun terdapat kekhawatiran terhadap potensi bubble di saham teknologi. Di sisi lain, kenaikan suku bunga di Jepang mendorong pelemahan pasar sovereign bond global seiring berakhirnya praktik carry trade yang selama ini menopang pasar tersebut. Lebih lanjut, di awal tahun 2026 pelaku pasar masih mencermati perkembangan geopolitik di Venezuela dan potensi dampaknya terhadap stabilitas politik dan pasar keuangan global secara keseluruhan.

Di tengah dinamika global tersebut, perekonomian domestik pada Desember 2025 mencatatkan inflasi inti yang meningkat. Sektor manufaktur terpantau masih ekspansif dan kinerja eksternal tetap terjaga dengan neraca perdagangan yang masih mencatatkan surplus.

Perkembangan Pasar Modal, Keuangan Derivatif, dan Bursa Karbon (PMDK)

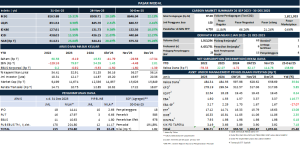

Sejalan dengan terjaganya kinerja perekonomian nasional dan sentimen positif di pasar keuangan global, pasar modal Indonesia menutup tahun 2025 dengan kinerja yang baik. IHSG ditutup pada level 8.646,94 per 31 Desember 2025, menguat 1,62 persen secara mtm atau 22,13 persen secara yoy. Sepanjang tahun 2025, IHSG membukukan rekor All-Time High (ATH) sebanyak 24 kali. Adapun level tertinggi IHSG tahun 2025 tercatat di angka 8.710,70 pada tanggal 8 Desember 2025, dengan nilai kapitalisasi pasar saham mencapai level tertinggi sebesar Rp16.005 triliun di tanggal yang sama. Namun di sisi lain, Indeks LQ45 dan IDX80 tumbuh masing-masing sebesar 2,41 persen yoy dan 10,07 persen yoy.

Rerata Nilai Transaksi Harian (RNTH) saham bulanan pada Desember 2025 terpantau menyentuh rekor All-Time High (ATH) sebesar Rp27,19 triliun. Dengan demikian, angka RNTH bulanan konsisten berada di atas Rp20 triliun sejak Agustus 2025. Kenaikan likuiditas transaksi di pasar saham domestik pada semester II-2025 turut didorong oleh meningkatnya peran aktif investor ritel domestik, di mana proporsi transaksi investor ritel meningkat dari 38 persen di tahun 2024 menjadi 50 persen di tahun 2025. Adapun angka RNTH tahun 2025 tercatat sebesar Rp18,07 triliun, meningkat signifikan dibandingkan tahun 2024 yang sebesar Rp12,85 triliun.

Sejalan dengan arah penguatan pasar, investor asing pada periode Desember 2025 membukukan net buy saham senilai Rp12,24 triliun mtm, melanjutkan kecenderungan aksi beli di bulan sebelumnya. Meningkatnya minat investor asing pada triwulan IV-2025 menunjukkan keyakinan dan persepsi yang positif terhadap perekonomian dan pasar domestik. Adapun secara akumulasi, di tahun 2025 investor asing membukukan net sell di pasar saham senilai Rp17,34 triliun.

Pasar obligasi juga melanjutkan tren penguatan pada Desember 2025, dengan kenaikan indeks komposit ICBI sebesar 1,08 persen secara mtm, sehingga secara yoy terapresiasi sebesar 12,27 persen. Yield SBN secara bulanan turun 4,84 bps, sedangkan secara yoy turun 80,91 bps. Investor nonresiden di pasar SBN terpantau mencatatkan inflow, di mana pada Desember 2025 tercatat net buy senilai Rp6,49 triliun mtm (yoy: net buy Rp2,01 triliun). Sementara di pasar obligasi korporasi, investor nonresiden membukukan net buy Rp0,21 triliun secara mtm (yoy: net sell Rp1,39 triliun).

Di industri pengelolaan investasi, nilai Asset Under Management (AUM) mencapai Rp1.033,81 triliun per akhir Desember 2025, meningkat 3,08 persen mtm atau 23,46 persen yoy. Adapun Nilai Aktiva Bersih (NAB) Reksa Dana pada periode yang sama mencapai Rp675,32 triliun, tumbuh 4,80 persen mtm atau 35,26 persen yoy. Tren positif kinerja NAB tersebut didukung oleh net subscription investor Reksa Dana yang kuat, yaitu mencapai Rp23,91 triliun mtm dan Rp138,69 triliun yoy.

Dari sisi jumlah investor, pada Desember 2025 tercatat penambahan sebanyak 694 ribu investor baru di pasar modal domestik. Dengan perkembangan tersebut, secara yoy jumlah investor di pasar modal meningkat sebanyak 5,49 juta menjadi 20,36 juta atau tumbuh 36,95 persen.(*/ras)